摘要:科创板是面向世界科技前沿、面向经济主战场、面向国家重大需求的板块,主要服务于符合国家战略、突破关键核心技术、市场认可度高的科技创新企业。这既是科创板的定位,也是对上市企业的要求。但对上海电气风电集团股份有限公司(下称“电气风电”)来说,这个...

科创板是面向世界科技前沿、面向经济主战场、面向国家重大需求的板块,主要服务于符合国家战略、突破关键核心技术、市场认可度高的科技创新企业。

这既是科创板的定位,也是对上市企业的要求。

但对上海电气风电集团股份有限公司(下称“电气风电”)来说,这个要求似乎有点高:它像西门子的“打工仔”,给对方大笔提成许可费,而自主知识产权产品竞争力却大幅下滑。

01 西门子“躺着”数钱?

电气风电在上会稿中表示,“公司主营业务为风力发电设备设计、研发、制造和销售以及后市场配套服务。公司是国家清洁能源骨干企业,是中国领先的风电整机制造商与服务商,也是中国最大的海上风电整机制造商与服务商。”

但财务数据却告诉了我们一个事实。“国家清洁能源骨干企业”电气风电却对西门子有较大的依赖。资料显示,西门子在欧洲及全球拥有数十年的风机制造与运营经验,尤其在海上风电领域,已经具备较为领先与成熟的解决方案能力。

2017年-2019年以及2020年上半年(下称“报告期”),电气风电营业收入分别为65.57亿元、61.71亿元、101.35亿元、56.38亿元(半年)。

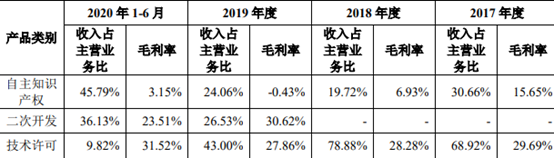

公司主营业务收入中来自自主知识产权产品的比例分别为30.66%、19.72%、24.06%、45.79%,除了最近半年,公司自主知识产权产品的毛利率逐年下降,分别为15.65%、6.93%、-0.43%、3.15%,特别是2019年,这部分产品毛利率居然为负数,也就是卖得越多,赔得越多,市场竞争力存在问题。

与此不同的是,公司电气风电技术许可产品和二次开发产品的毛利率却颇为“美丽”,报告期内最低也有23.51%。

产品收入摘要,数据来源:上会稿

需要说明的是,电气风电技术许可产品指定使用西门子的“核心组件”(叶片和控制系统软件),需要支付一次性费用,还要支付提成许可费。

电气风电二次开发产品指基于技术许可产品平台由公司自主开发形成,对西门子存在一定的技术依赖。这类产品虽然不用支付一次性费用,但仍需支付提成许可费。

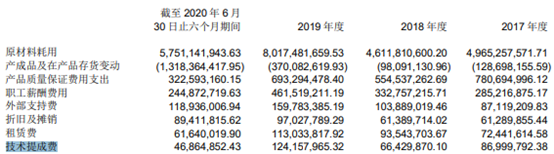

关于支付一次性费用和提成许可费,电气风电在上会稿中并未单独披露。不过,IPO日报在电气风电的审计报告中找到了提成许可费的“身影”。

审计报告显示,电气风电报告期内的技术提成费分别为8699.98万元、6642.99万元、1.24亿元、4686.49万元(半年),合计约为3.24亿元。而电气风电报告期内归母净利润也才3.26亿元。

技术提成费,数据来源:审计报告

02 减研发增净利

展开来看,电气风电报告期内的归母净利润分别为2118.54万元、-5230.76万元、2.52亿元、1.05亿元(半年)。

但这净利润受到了非经常性损益的影响,如果扣除这部分“偶然”因素,电气风电报告期内的归母净利润分别为-3293.83万元、-1.74亿元、1.78亿元、5541.19万元(半年),合计只有2686.41万元,相较扣非前减少了91.76%。

换句话来说,如果没有以政府补助为主的非经常性损益补充,电气风电报告期内赚到的钱,只达到了技术提成费的零头。

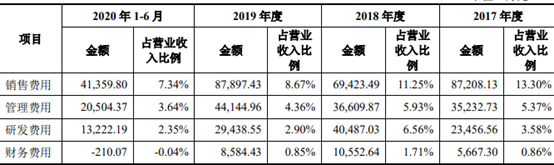

财务摘要,数据来源:上会稿

进一步来看,电气风电2019年业绩猛增还与研发费用减少有关。电气风电2019年研发费用只有2.94亿元,相较2018年少了1.1亿元。到了2020年上半年,电气风电的研发费用有1.32亿元,如果简单乘以2倍进行年化计算,2020年研发费用还不如2019年多。

03 负债高企

电气风电的业绩也受政策“东风”的影响。

为了在风电行业鼓励政策取消前获取补贴,近年来风电行业需求扩张,出现了抢装潮。

根据国家发改委2019年5月21日发布的《国家发展改革委关于完善风电上网电价政策的通知》,2018年底之前核准的陆上风电项目,2020年底前仍未完成并网的,国家不再补贴;2019年1月1日至2020年底前核准的陆上风电项目,2021年底前仍未完成并网的,国家不再补贴。自2021年1月1日开始,新核准的陆上风电项目全面实现平价上网,国家不再补贴;海上风电方面,将海上风电标杆上网电价改为指导价,新核准海上风电项目全部通过竞争方式确定上网电价。

在此背景下,电气风电负债猛增,报告期内分别为101.1亿元、123.74亿元、183.6亿元、242.66亿元,同期财务费用却仅为5667.30万元、1.06亿元、8584.43万元和-210.07万元。

公司财务数据不仅逆向减少,而且还出现负数的情况,这也帮助电气风电提升了业绩。

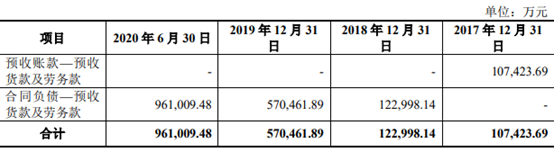

电气风电负债猛增主要原因之一是在抢装潮下,公司预收账款(2018年起改入合同负债科目)猛增,短期借款减少。

财务摘要,数据来源:上会稿

需要指出的是,电气风电报告期内的负债率最低也有82.12%。即使扣除预收账款(合同负债),电气风电报告期内的负债率最低也有76.36%。

某券商研发部的高管对IPO日报表示,一般来说,资产负债率超过70%,企业就可能面临债务偿还拥堵的风险。毛利水平要跟上,负债利息要能被完全覆盖,才能抵抗风险。

预收款项摘要,数据来源:上会稿

关于抢装潮过后,公司预付账款规模是否会发生改变,公司财务费用是否会增加,以及是否会有偿债风险等,IPO日报向电气风电发去采访提纲,但截至发稿尚未收到回复。

END

记者 邹煦晨

版式 王莹

编辑 王莹

●重磅!请问四方新材:怎样“送”2亿采购金给歇业的供应商?

●调查“准上市公司” | 优彩资源:“忧”多,“猜”也多

●实控人行贿被上交所点名,连续两年违规,四方光电估值能否猛增261.9%?

●并购志-豪气!新股东欲21亿拿下这家上市公司控制权,后者却业绩下滑...